2021年全球及中国农药行业市场全产业链监测调研分析及重点企业发展战略研究预测

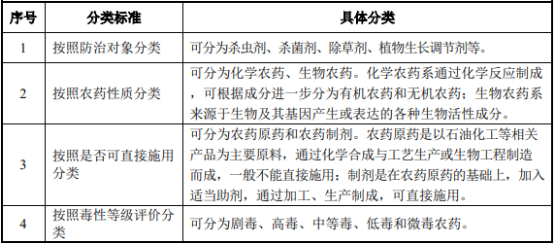

农药是指用于预防、控制危害农业、林业的病、虫、草和其他有害生物以及有目的地调节植物、昆虫生长的化学合成或者来源于生物、其他天然物质的一种物质或者几种物质的混合物及其制剂。按照不同标准,农药可分如下主要类别:

农药产品基本分类分析

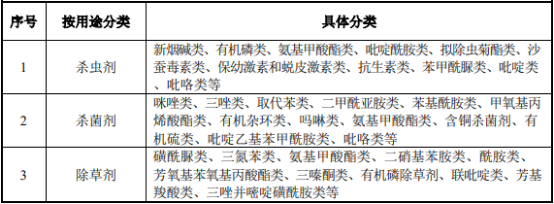

按照农药的化学结构及作用机制,杀虫剂、杀菌剂、除草剂又可以分为:

农药可广泛应用于农林业、仓储加工、河流堤坝、交通运输、建筑物等场所有害生物的防护。农药是农业生产的重要战略物资,在解决粮食危机及保障人类生存环境等方面起着重要作用。

中金企信国际咨询公布《2021-2027年中国农药市场竞争格局分析及投资战略研究可行性报告》

1、全球农药行业概况:农药的需求与人类对粮食及其他农作物需求密切相关。近些年,随着全球人口的快速增长和有效耕地的减少,通过施用农药提高单位面积产量增加粮食供给,成为解决粮食问题的重要手段之一。同时,在对生物农药的开发利用、气候变化及土地荒漠化等因素的共同作用下,全球农药行业得到长期稳步的发展。

(1)全球农药市场规模持续扩大:20世纪60-90年代,全球农药工业处于高速成长阶段,自90年代以后,全球农药市场的规模和格局逐渐成型,开始进入成熟阶段。根据统计数据,2001年至2014年,全球农药市场规模不断扩大,从257.61亿美元增长至653.79亿美元。2015年,由于不利天气及农产品价格走低,农药市场需求低迷,全球农药市场出现下滑。自2016年开始,全球农药市场重回增长通道,尤其在2018年,受原药价格的上涨以及全球农化巨头进入补库存周期的影响,全球农药市场增幅较为明显,达到678.42亿美元。其中作物用农药达到了603亿美元,同比增长11.02%,非作物用农药为75.38亿美元。2019年全球销售额达到676.29亿美元,其中作物用农药销售额为598.27亿美元,同比下降0.8%;非作物用农药的销售额为78.02亿美元,同比增长3.5%;两者合计总同比下降0.31%。2019年全球市场出现小幅下滑,一是受不利天气影响,如北美洪水、印度及澳大利亚干旱等,二是受中美贸易战的影响,三是受欧盟管理层加强农药监管(2019年1月1日起,欧盟将正式禁止含有化学活性物质的320种农药在境内销售)的影响。

(2)区域发展不平衡,亚太地区、拉丁美洲的部分国家成为农药消费的主要市场:区域地理特征影响农作物的种植面积和种植结构,从而影响市场对农药的需求。从区域分布来看,2019年亚太地区所占份额最大,达到30.60%,但相较于2018年下降2.0%。一方面是因为亚太地区大部分货币相对美元汇率处于贬值状态,另一方面是由于不利的天气原因造成。2019年拉丁美洲占比达26.60%,保持连续两年正向增长,增长率达7.6%,且与亚太地区的距离不断缩小。其增长主要来自巴西以及阿根廷。根据统计数据,2019年亚太地区和拉丁美洲的农药市场销售额分别为183.23亿美元和159.15亿美元。

(3)全球农药行业呈现寡头垄断格局,制剂生产及新产品研发高度集中:从全球范围看,农药工业是一个资本密集、垄断程度很高的行业。经过多年的激烈竞争和重大并购重组,世界农药行业已呈现明显的寡头垄断格局。2018年,全球农药市场发生显著变化,中国化工收购先正达、杜邦和陶氏合并成立陶氏杜邦公司、拜耳收购孟山都,全球农药领域六大跨国企业中,五大跨国企业发生了重大变革。国际农药巨头企业重组并购全部到位,全球农药形成四强格局,制剂生产及新产品的开发高度集中,这些企业享受专利产品的高额利润,形成农药技术开发的垄断局面,从而进一步巩固其在全球农药市场的垄断地位。

(4)高效、低毒、环境友好的农药为未来的发展方向:随着人们对食品安全以及环境保护意识的增强,农药的生物合理性和环境相容性必然受到国际社会的重视。国际上通过实施国际公约,严格管控高毒、高风险农药的生产、使用和贸易,世界各国根据本国国情积极履行国际公约,不断采取禁限用措施。根据欧盟理事会91/414法令,新烟碱类农药被禁用;乌拉圭牧农渔业部宣布禁止使用甲基谷硫磷等四种高毒产品;欧洲议案倡导禁用广谱灭性除草剂草甘膦,转而使用更为安全的二甲戊灵等选择性除草剂等。这些日益严格的农药政策要求全球的农药公司都必须不断开发高效、低毒、环境友好的农药,这将成为农药行业未来的发展趋势。

2、我国农药行业发展趋势:

(1)农药行业呈现“绿色化、精细化、清洁化”发展趋势:农药发展是一个由低效到高效、由高毒到绿色、从高风险到生态安全的过程。企业对绿色生态环保的新产品的开发将成为企业在未来市场上保持竞争优势的关键因素。

《2020年农药管理工作要点》及《石化和化学工业发展规划(2016-2020年)》等政策明确提出发展高效、安全、经济、环境友好的农药品种,进一步淘汰高毒、高残留、高环境风险农药产品,优化农药产品结构。高效、低毒、环保型农药成为行业研发重点和主流趋势。体现在农药剂型向水基化、无尘化、控制释放等高效、安全的方向发展以及加快研发和推广新剂型如水分散粒剂、悬浮剂、水乳剂、缓控释剂等方面。

面对不断提高的环保标准以及安全生产标准,农药行业从生产加工到终端消费全过程均要保证安全生产、绿色化、清洁化和高效化。具备精细化管理水平的企业可以在保障安全的前提下提高产量并减少三废排放,实现生产的清洁化,从而提高企业的竞争优势,而不满足安全环保标准的企业则面临淘汰出局的风险。

近年来,我国登记的农药产品结构不断优化,每年微毒和低毒农药登记数量占当年农药登记总量的比值从2013年的78.30%上升至2019年的84.60%,年均增长率为1.30%。另外,每年微毒和低毒农药登记数量占本年度新增登记数量的比值已持续6年维持在90%以上。2013年-2019年的新农药登记中,微毒和低毒农药数量占本年度新农药登记数量比的年平均值为96.6%。这些数据表明,我国在加快对高毒、高残留、高环境风险农药的替代和管理,加速推进农药行业的绿色发展。

(2)行业自主创新能力不断提高:我国《农药工业“十三五”发展规划》中提出创新体系的建设目标为全面提高行业自主创新能力,完善以企业为主体、市场为导向、政产学研用相结合的创新体系,加速创制品种的产业化进程、加强创制品种的市场开发。支持有条件的企业(集团)建立和完善GLP体系及通过相关国际互认。到2020年,农药创制品种累计达70个以上,国内排名前十位的农药企业建立较完善的创新体系和与之配套的知识产权管理体系,创新研发费用达到企业销售收入的5%以上;农药全行业的研发投入占到销售收入的3%以上。

从农药行业的战略和格局来看,企业主要的竞争力体现在研发创新的能力。农药行业的研发及技术竞争包括新药的创制及产业化、生产环节中的工艺技术突破和优化。目前,我国农药行业努力从仿制阶段向创制阶段发展,尤其是行业内大型企业在各自的细分领域不断加强研发投入、配备现代化设备、与科研单位加强合作,开发高新技术产品及提高工艺技术,淘汰落后产能,加速培育新的战略性增长点。据《农药快讯》统计,截至2019年7月在我国获得登记的创制农药54种,多个品种已形成上亿元的市场规模。我国农药行业自主创新能力显著提高。

(3)行业整合加速,继续向集约化、规模化方向发展:我国农药行业经过多年的发展取得了长足的进步,但产业集中度低、低水平落后产能过剩、环境污染等问题依然存在。随着行业竞争的加剧、资源和环境约束的强化以及相关产业政策的引导,我国农药行业正处于产业结构调整和转型时期,行业整合加速,继续向集约化、规模化方向发展。未来一段时期,在产业政策、环保压力、行业竞争、准入门槛等因素的推动下,国内有望出现一批具有规模优势、产品结构合理、具备自主创新能力、符合环保要求及产业政策的龙头企业,并成为我国农药行业的主导力量,有效提升我国农药企业及行业在全球市场中的竞争力。